Sejak awal Januari hingga akhir Maret setiap tahunnya, para Wajib Pajak Orang Pribadi (WP OP) menyiapkan bukti potong untuk mengisi dan melaporkan pajak penghasilan dalam bentuk SPT ke kantor pajak atau online. Kegiatan yang terus berulang setiap tahun tersebut membuat Wajib Pajak (WP) mulai merencanakan strategi dengan tujuan SPT yang telah dilaporkan tidak menimbulkan sengketa pajak di kemudian hari.

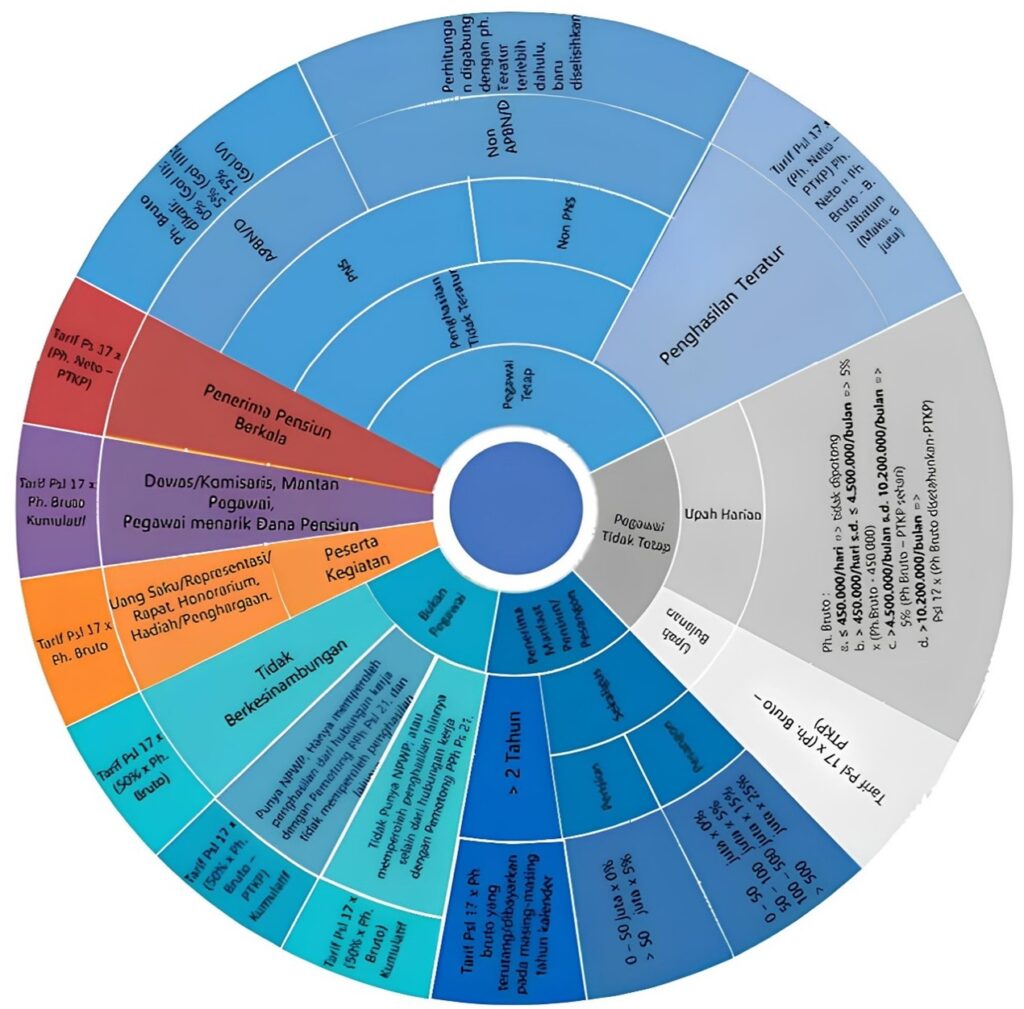

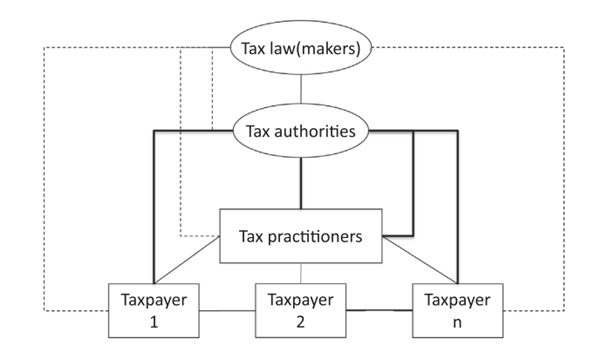

Strategi WP dalam menghindari sengketa merupakan salah satu bentuk implementasi dari permainan pajak (tax game). Istilah “Tax Game” pertama kali dipopulerkan oleh Michael Pickhardt., & Aloys Prinz dalam publikasinya yang berjudul “Behavioral dynamics of tax evasion – A survey”. Singkatnya, permainan perpajakan terdiri dari interaksi strategis antara WP, praktisi pajak, otoritas pajak, dan pembuat undang-undang pajak. Inti dari permainan ini adalah Otoritas Pajak berinteraksi dengan WP secara hierarkis dan sangat formal. Selain kepatuhan pajak, penghindaran pajak juga menjadi strategi WP dalam permainan ini.

Komunikasi antara Para Pihak dalam Tax Game

Sumber: Pickhardt, M., & Prinz, A (2013)

Sama halnya dengan permainan pada umumnya, kedua belah pihak yang terlibat merencanakan strategi dengan mencapai tujuan yang berbeda. Pada kasus pelaporan SPT, WP mengharapkan dokumen SPT yang telah dilaporkan tidak menimbulkan sengketa yang pada akhirnya dapat merugikan WP. Sementara itu, Otoritas Pajak pun memiliki tujuan untuk melakukan optimalisasi penerimaan pajak.

Saat WPDN OP telah menerima bukti pelaporan SPT, maka hal tersebut merupakan tanda dimulainya tax game. Pada saat SPT telah dilaporkan, petugas pajak bergerilya mengatur strategi untuk menjalankan tujuan otoritas pajak dalam melakukan optimalisasi penerimaan. Pada tahap awal, pelaksanaan tugas dilakukan dengan pengawasan kepatuhan secara formal, yaitu dengan memastikan WP telah melaporkan SPT tepat waktu. Tahapan selanjutnya adalah pengawasan kepatuhan material yang berkaitan dengan kebenaran objek dan perhitungan pajak yang tercantum dalam SPT.

Sebagaimana pada permainan catur, WP juga mencermati lawan mainnya, yaitu Otoritas Pajak/Petugas Pajak, setelah ia melaporkan SPT. Cara WP mencermati strategi lawan mainnya di tax game tersebut menggunakan Theory of Mind (ToM). Hal ini penting untuk diperhatikan saat seseorang berinteraksi. Dalam berinteraksi, seseorang harus mampu memahami kondisi mental dan cara berpikir serta bagaimana kondisi mental tersebut dapat memengaruhi tindakan. Teori pikiran memungkinkan orang menyimpulkan niat orang lain, serta memikirkan apa yang terjadi kepala orang lain, termasuk harapan, ketakutan, dan keyakinan.

Strategi Kepatuhan Pajak

Dalam rangka menguatkan basis pemajakan dan peningkatan kepatuhan, serta fakta bahwa jumlah petugas pajak tidak sebanding dengan jumlah WP, Direktorat Jenderal Pajak (DJP) membuat skala prioritas melalui penerapan manajemen risiko yang dikenal dengan istilah Compliance Risk Management (CRM). Sebagai dasar hukum pelaksanaan manajemen risiko ini, DJP telah menerbitkan SE-39/PJ/2021. Penerapan CRM oleh DJP terinspirasi dari Organisation for Economic Co-operation and Development (OECD) dalam publikasi yang berjudul Guiding Note – Compliance Risk Management: Managing and Improving Tax Compliance pada tahun 2004.

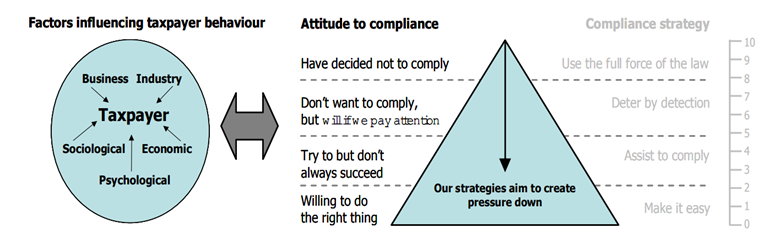

Model Kepatuhan

Sumber: Guiding Note – Compliance Risk Management: Managing and Improving Tax Compliance (OECD, 2004)

Sesuai dengan gambar piramida kepatuhan yang digambarkan oleh OECD, strategi kepatuhan pajak melalui CRM yang diterapkan DJP dapat dijelaskan sebagai berikut:

- Jika WP dinilai patuh (willing to do the right thing), Otoritas Pajak akan memberikan kemudahan (make it easy). Dalam hal ini, DJP dapat memberikan persetujuan pengurangan angsuran PPh, pemberian fasilitas pajak, dan restitusi pendahuluan. Sikap di sini adalah kesediaan untuk melakukan hal yang benar. Ada komitmen sadar untuk mendukung sistem dan menerima serta mengelola tuntutannya secara efektif. Terdapat penerimaan terhadap legitimasi peran Otoritas Pajak dan keyakinan bahwa mereka pada dasarnya dapat dipercaya.

- Jika WP dinilai masih berusaha untuk patuh pajak, tapi tidak selalu berhasil (try to but don’t always succeed), Otoritas Pajak akan memfungsikan peran petugasnya untuk memberikan konsultasi kepada WP agar patuh (assist to comply). Yang lebih positif adalah sikap WP yang pada dasarnya bersedia untuk patuh, namun mengalami kesulitan dalam melakukannya dan tidak selalu berhasil. WP kemungkinan mengalami kesulitan memahami atau memenuhi kewajiban, namun harapan bagi Otoritas Pajak adalah, dalam perselisihan apa pun, kepercayaan dan kerja sama akan diutamakan.

- Jika WP terindikasi tidak akan patuh (don’t want to comply, but will if we pay attention), Otoritas Pajak segera mengirimkan efek kejut (deterrent effect) berupa “surat cinta” (deter by detection), yang berisi perhitungan potensi utang pajak. Sikap perlawanan mencirikan konfrontasi aktif. Sistem ini dipandang menindas, memberatkan, dan tidak fleksibel. Sikap ini merupakan ciri dari mereka, WP, yang tidak ingin mematuhi namun tidak akan mematuhinya jika mereka dapat diyakinkan bahwa kekhawatiran mereka telah ditangani.

- Jika WP dianggap sudah memutuskan untuk tidak patuh pajak (have decided not to comply), Otoritas Pajak segera melakukan penegakan hukum pajak (use the full force of law), berupa pemeriksaan atau bahkan penyidikan. Situasi di puncak piramida adalah sikap melepaskan diri. Hal ini mencirikan mereka, WP, yang telah memutuskan untuk tidak mematuhi pajak. Para WP dengan sikap ini sengaja menghindari tanggung jawab mereka atau memilih untuk tidak ikut serta. Sinisme terhadap sistem perpajakan biasanya diimbangi dengan sinisme terhadap peran pemerintah

Dalam hal ini, penting untuk disadari bahwa WP OP mampu mengadopsi salah satu dari sikap tersebut pada waktu yang berbeda dipengaruhi oleh faktor lainya. Tidak menutup kemungkinan juga WP dapat mengadopsi semua sikap yang dipengaruhi faktor eksternal. Sikap secara bersamaan berhubungan dengan isu-isu yang berbeda. Sikap yang berubah-ubah tidak hanya karakteristik milik seseorang atau kelompok, namun mencerminkan interaksi antar orang tersebut atau kelompok dan pihak-pihak yang memaksakan tuntutan kepada mereka.

Dengan ToM, WP OP harus memahami bagaimana jalan pikiran (mind) Otoritas Pajak ketika mereka melakukan pengawasan kepatuhan pajak, baik formal maupun material), khususnya kepatuhan material, melalui pendekatan “data matching”. Berdasarkan ToM di atas, WP OP juga harus melakukan data matching sesuai teknik dan pendekatan yang ditetapkan DJP. Hal ini perlu dilakukan untuk memitigasi potensi hutang pajak WP OP sebelum dilakukan pengawasan dan pemeriksaan. Langkah selanjutnya, WP OP dapat mengecek kembali transaksi yang menjadi basis PPh berdasarkan ilmu hukum (legal) dan ilmu akuntansi.