Pada 16 Agustus lalu, Presiden Republik Indonesia Joko Widodo telah membacakan nota keuangan beserta Rancangan Anggaran Pendapatan dan Belanja Negara (RAPBN) untuk tahun 2024. Dari nota keuangan tersebut, dapat diperoleh beberapa informasi penting terkait perekonomian Indonesia ke depannya. Salah satunya adalah target rasio pajak 2024 yang ditetapkan sebesar 10,1% dari Produk Domestik Bruto (PDB) (Kementerian Keuangan, 2023).

Target sebesar ini naik sedikit dari outlook rasio pajak 2023 yaitu sebesar 10%, dan kurang lebih hampir sama dengan target rasio pajak 2022 sebesar 10,39%. Dibandingkan dengan tahun-tahun sebelumnya, rasio pajak Indonesia mulai mengalami tren membaik meskipun masih cenderung stagnan.

Menurut Prasetyo, A (2016), tax ratio atau rasio pajak adalah angka perbandingan antara penerimaan pajak yang dihimpun oleh suatu negara terhadap PDB. Sementara itu, PDB adalah akumulasi nilai tambah atau penghasilan seluruh penduduk di suatu negara. Angka rasio pajak digunakan untuk mengukur optimalisasi kapasitas administrasi perpajakan di suatu negara dalam rangka menghimpun penerimaan pajaknya. Oleh karena itu, rasio pajak dapat menjadi salah satu indikator kemampuan negara untuk mengumpulkan pajak.

Pada pengukuran nilai rasio pajak, Indonesia memasukkan unsur penerimaan pajak pusat, Penerimaan Negara Bukan Pajak (PNBP), dan penerimaan dari Sumber Daya Alam Minyak dan Gas (SDA Migas) sesuai dengan rekomendasi International and Monetary Fund (IMF) dan Organization for Economic Cooperation and Development (OECD). Akan tetapi, Indonesia tidak sepenuhnya mengadopsi anjuran IMF dan OECD karena tidak memasukkan penerimaan pajak daerah di dalam komponen penghitungan rasio pajak.

Tren Rasio Pajak di Indonesia

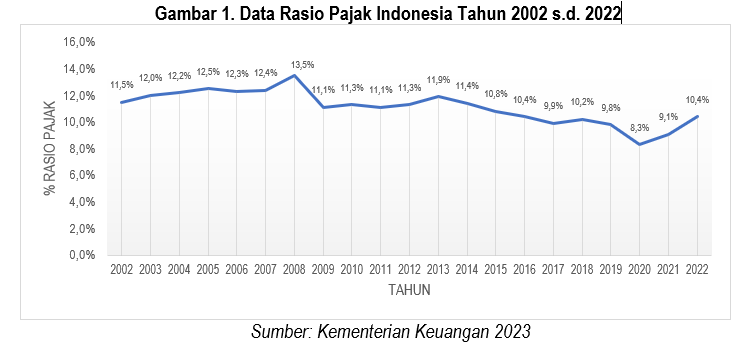

Rasio pajak merupakan salah satu indikator untuk menilai kinerja penerimaan pajak sehingga ukuran rasio pajak dapat menunjukkan kemampuan pemerintah dalam membiayai keperluan negaranya. Akan tetapi, selama 20 tahun terakhir rasio pajak Indonesia cenderung mengalami tren penurunan (lihat Gambar 1).

Data Kementerian Keuangan Indonesia menunjukkan realisasi rasio pajak pada tahun 2022 sebesar 10,41% dari PDB. Angka ini berhasil melewati target rasio pajak tahun 2022 sebesar 10,39%. Akan tetapi, berdasarkan data Badan Keuangan Fiskal 2023, rasio pajak 2023 diproyeksikan hanya sebesar 9,61%. Jika hal itu terjadi, rasio pajak 2023 akan menjadi angka terendah dalam 20 tahun terakhir (pengecualian pada tahun 2020 dan 2021). Penurunan rasio pajak 2020 dan 2021 diabaikan dalam pembahasan ini karena kondisi khusus tersebut muncul sebagai akibat dari Pandemi Covid-19.

Pengamat perpajakan Prianto Budi Saptono menilai angka rasio pajak Indonesia seharusnya berada di kisaran 15% (CNBC, 2023). Menurutnya, tidak tercapainya target rasio pajak disebabkan oleh faktor ketidakmampuan pemerintah dalam menghimpun dana pajak yang setara dengan peningkatan kondisi ekonomi.

Namun demikian, menurut Fuad Rahmani (2012) dikutip dari publikasi Kementerian Keuangan, rendahnya rasio pajak Indonesia disebabkan beberapa faktor, yaitu perbedaan perhitungan rasio pajak Indonesia dengan negara berkembang lain, rendahnya daya cakupan pajak, dan perbedaan tarif dan dasar pengenaan pajak.

Menurut beberapa hasil studi, faktor yang dianggap mempengaruhi tinggi atau rendahnya rasio pajak suatu negara adalah tarif pajak, tingkat pendapatan per kapita, dan tingkat optimalisasi good governance (Prasetyo, 2016). Menurutnya, selain faktor-faktor makro tersebut, faktor yang paling berpengaruh terhadap rasio pajak salah satunya adalah tingkat kepatuhan Wajib Pajak (WP).

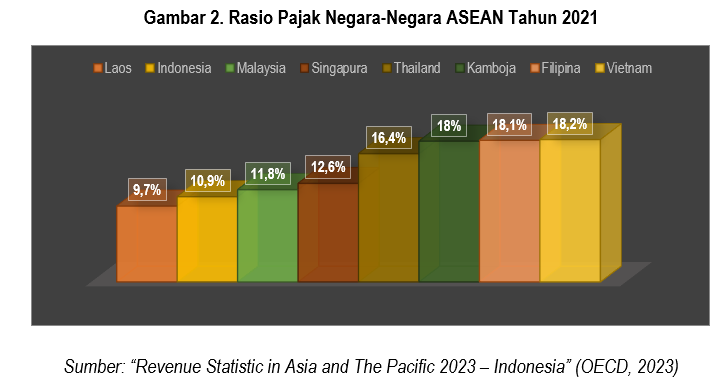

Menurut laporan OECD (Gambar 2), jika dibandingkan dengan negara ASEAN (Laos, Malaysia, Singapura, Thailand, Kamboja, Filipina, dan Vietnam), rasio pajak Indonesia pada 2021 berada di peringkat ke-2 terakhir. Artinya, rasio pajak Indonesia masih cukup memprihatinkan dibandingkan dengan negara ASEAN, mengingat Indonesia merupakan negara dengan PDB tertinggi di ASEAN pada tahun 2021 dengan nilai Rp16.970,8 triliun (BPS, 2022). Dalam hal ini, pemerintah Indonesia perlu menerapkan strategi untuk menaikkan rasio pajak agar pajak sebagai instrumen fiskal dapat berperan besar dan berdampak positif bagi perekonomian Indonesia.

Target Rasio Pajak Indonesia 2023

Staf Ahli Menteri Keuangan Bidang Kepatuhan Pajak Yon Arsal mengatakan bahwa pemerintah memiliki tanggung jawab besar untuk menggenjot penerimaan negara dari sektor pajak, namun demikian tercapainya target rasio pajak bukan merupakan sasaran khusus pemerintah Indonesia (CNBC, 2023). Penerimaan pajak pada 2023 menjadi tantangan berat karena penerimaan pajak harus terus tumbuh untuk mempertahankan rasio pajak sebelumnya.

Lebih lanjut, menurut Yon Arsal (CNBC, 2023), yang akan menjadi tantangan penerimaan pajak di 2023 antara lain adalah perlambatan ekonomi, moderasi harga komoditas, basis perpajakan yang belum optimal, tingkat kepatuhan yang perlu terus dioptimalkan, dan perubahan aktivitas perekonomian pada masa pemulihan ekonomi pascapandemi.

Prianto Budi Saptono menjelaskan bahwa rasio pajak perlu ditingkatkan agar pendapatan pajak meningkat (CNBC,2023). Selain itu, pemerintah lebih leluasa dalam menentukan alokasi anggaran dan tidak mengandalkan utang. Menurutnya, pemerintah pada dasarnya berupaya menaikkan rasio pajak, terutama dari WP orang pribadi dengan pemberlakuan UU HPP yang mengatur tentang perluasan basis WP, terutama PPh 21 karyawan.

Pada faktanya, realisasi pendapatan negara dari penerimaan pajak sebesar Rp 1.547,8 triliun pada tahun 2021 dan sebesar Rp 1.716,8 triliun pada tahun 2022. Sementara itu, per 31 September 2023 penerimaan pajak mencapai 1.387,78 triliun dengan realisasi target mencapai 80,78%. Dengan demikian, di tahun 2023 Indonesia layak optimis dengan performa penerimaan pajak sehingga diharapkan target rasio pajak tercapai.

Dikutip dari situs web Kementerian Keuangan, Menkeu Sri Mulyani Indrawati dalam pidato di Kementerian Keuangan pada 12 Juli 2023 pun optimis target pajak tahun 2023 akan kembali tercapai. Jika hal itu terjadi, Direktorat Jenderal Pajak (DJP) berpeluang menorehkan kinerja penerimaan yang optimal melampaui target APBN. Menkeu juga mengapresiasi capaian rasio pajak tertinggi dalam 7 tahun terakhir. Sri Mulyani menekankan bahwa pekerjaan rumah DJP semakin banyak dan tantangan semakin sulit mengingat kondisi global saat ini yang kurang kondusif.

Demi mewujudkan target rasio pajak, perlu dimulai dari sinergi antara pihak-pihak terkait, terutama kerja sama yang baik antara fiskus dan WP. Akan tetapi, tantangan yang dihadapi saat ini adalah masih rendahnya tingkat kesadaran pajak (tax awareness) di masyarakat. Hal inilah yang menjadi salah satu faktor yang mempengaruhi tingkat kepatuhan pajak.

Dengan demikian, apabila kesadaran pajak masyarakat meningkat, kepatuhan pajak pun diperkirakan akan mengalami peningkatan. Dalam hal ini, apabila fiskus dan WP dapat bersikap kooperatif dalam melaksanakan hak dan kewajibannya, kepatuhan pajak diperkirakan akan terus meningkat. Bagaimana cara pemerintah mengatasi masalah ini, menjadi salah satu kunci mengoptimalkan rasio pajak Indonesia.