Pajak penghasilan merupakan salah satu jenis pajak yang berkontribusi positif bagi penerimaan negara. Oleh karena itu, Pemerintah berupaya mengoptimalkannya dengan memudahkan Wajib Pajak dalam pelaksanaan kewajiban perpajakannya. Salah satu upaya tersebut adalah dengan menerbitkan peraturan terbaru terkait dengan Pemotongan Pajak atas Penghasilan sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Orang Pribadi melalui Peraturan Pemerintah No. 58 Tahun 2023 (PP-58/2023) beserta peraturan teknis Peraturan Menteri Keuangan No. 168 Tahun 2023. (PMK-168/2023). Kedua beleid tersebut mulai berlaku sejak 1 Januari 2024.

Ketentuan PP-58/2023 dan PMK-168/2023 memberikan pengaturan baru tentang Tarif Efektif Rata-Rata (TER) PPh Pasal 21. Kehadiran regulasi ini dilatarbelakangi oleh kompleksitas perhitungan PPh Pasal 21 pada ketentuan sebelum berlakunya PP-58/2023 dan PMK-168/2023 (“Ketentuan Lama”). Sehubungan dengan mekanisme dalam menghitung dan memotong PPh Pasal 21 yang dilakukan oleh pemberi kerja melalui withholding tax system, pemberi kerja merasa keberatan dalam melakukan perhitungan dan pemotongan PPh Pasal 21. Hal ini disebabkan oleh adanya variasi perhitungan pajak penghasilan yang beragam sesuai dengan kondisi pegawai.

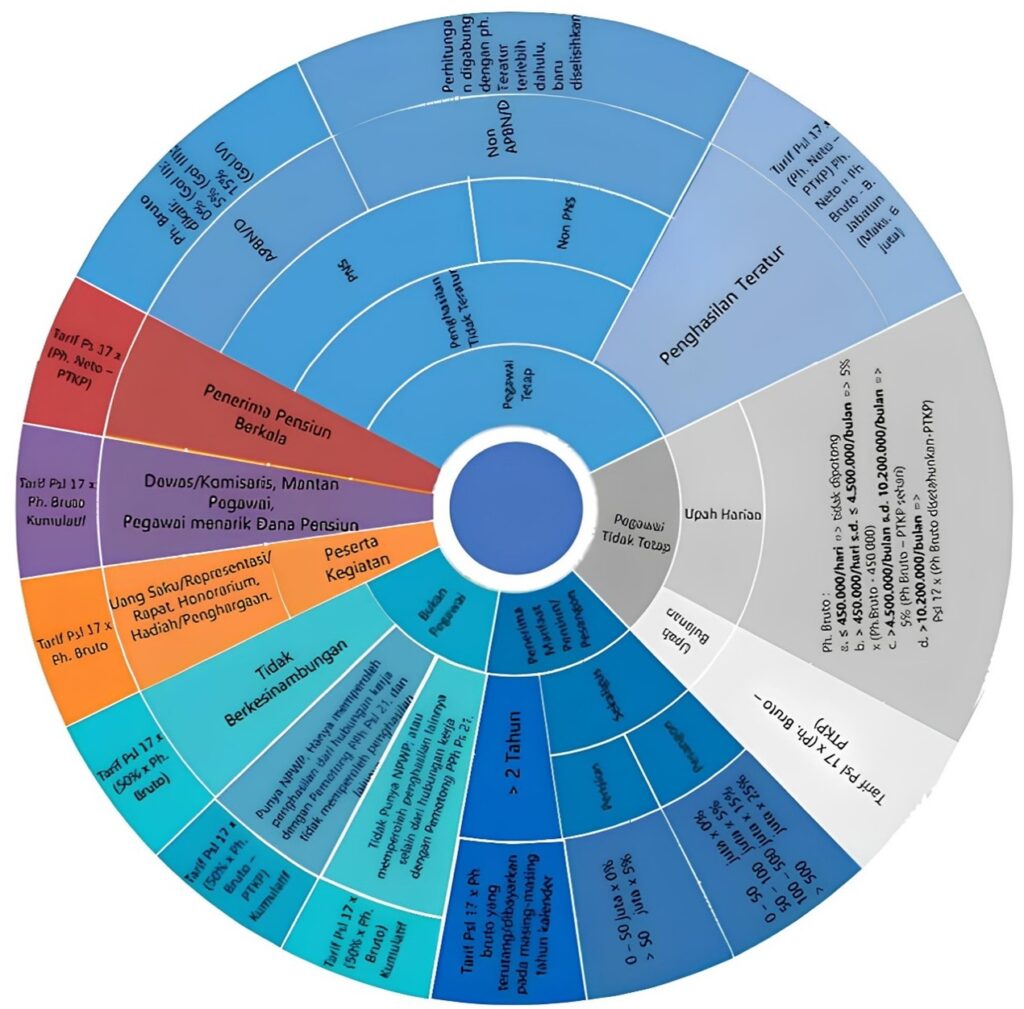

Gambar 1: Ilustrasi Kompleksitas Skenario Perhitungan PPh Pasal 21 Pada Regulasi Lama*

Sumber: Buku Cermat Pemotongan PPh Pasal 21/26 (2024)

*Ketentuan sebelum berlakunya PP-58/2023 dan PMK-168/2023

Penerapan TER mampu menekan kompleksitas pengaturan PPh Pasal 21 pada ketentuan-ketentuan lama/sebelumnya. Fenomena yang kerap terjadi, pemotong pajak memiliki kekhawatiran akan terjadinya kesalahan perhitungan PPh Pasal 21 yang disebabkan oleh variasi kondisi pegawai dan bukan pegawai yang menerima penghasilan. Sebagaimana pada Gambar 1 di atas, terdapat kompleksitas skenario perhitungan PPh sesuai dengan status kepegawaian (pegawai tetap, pegawai tidak tetap), bukan pegawai dan penerima pensiunan. Tidak hanya itu, pemberi kerja perlu mengategorikan pemberian upah yang diterima oleh Wajib Pajak.

Tidak hanya itu, pemberi kerja juga memiliki beban kepatuhan (cost of compliance) agar melakukan perhitungan PPh Pasal 21 dengan benar sehingga meminimalisasi timbulnya sanksi administratif yang harus ditanggung pemotong jika terdapat kesalahan. Oleh karena itu, tidak sedikit pemberi kerja sebagai pemotong pajak memilih untuk mengembangkan sistem payroll yang kompleks atau berkonsultasi dengan tim ahli agar meminimalisasi terjadinya kesalahan.

Sesuai dengan spirit penerbitan PP-58/2023 dan PMK-168/2023, TER PPh Pasal 21 dirancang untuk memberikan kemudahan bagi pemberi kerja dalam melakukan perhitungan PPh Pasal 21 di setiap masa pajak. Tarif efektif ini sudah memperhitungkan Penghasilan Tidak Kena Pajak (PTKP) bagi setiap jenis status PTKP. Skema ini diharapkan akan memudahkan penghitungan karena Wajib Pajak cukup mengalikan tarif efektif tersebut dengan penghasilan bruto setiap masa pajaknya.

Oleh karena itu, Pemerintah berharap dengan adanya kemudahan dalam perhitungan PPh dapat mendorong kepatuhan pemberi kerja sebagai pemotong PPh 21 dalam melaksanakan kewajiban perpajakannya.

Tidak hanya pemberi kerja yang merasakan keuntungan dari penerapan TER, pelaksanaan ketentuan tersebut akan memberikan jalan bagi pemerintah dalam membangun sistem administrasi perpajakan dalam melakukan validasi atas perhitungan pemotong PPh 21. Otoritas pajak menilai dengan adanya TER, pemberi kerja dapat melakukan pemotongan PPh Pasal 21 dengan cara yang lebih sederhana. Dengan demikian, simplifikasi perhitungan PPh Pasal 21 dapat menekan biaya kepatuhan (cost of compliance)

Perbedaan mendasar pada pelaksanaan TER dengan ketentuan lama adalah penggunaan kategori tarif efektif bulanan dan harian berdasarkan status Penghasilan Tidak Kena Pajak (PTKP) penerima penghasilan. Kategori tarif efektif bulanan dan harian dijelaskan pada tabel berikut:

Tabel 2: Tarif Efektif Bulanan (Pegawai Tetap)

| Kategori | Status PTKP |

| A | · Tidak kawin tanpa tanggungan (TK/0)

· Tidak kawin dengan 1 tanggungan (TK/1) · Kawin tanpa tanggungan (K/0) |

| B | · Tidak kawin dengan 2 tanggungan (TK/2)

· Tidak kawin dengan 3 tanggungan (TK/3) · Kawin dengan 1 tanggungan (K/1) · Kawin dengan 2 tanggungan (K/2) |

| C | Kawin dengan 3 tanggungan (K/3) |

Tabel 3: Tarif Efektif Harian (Pegawai Tidak Tetap)

| Penghasilan Bruto Harian | Tarif |

| Sampai dengan Rp 450 ribu | 0% |

| Diatas Rp 450 ribu s.d Rp 2,5 juta | 0,5% |

Potensi Lebih Bayar PPh Sebagai Implementasi TER

Wajib Pajak yang menemukan bahwa nilai PPh Pasal 21 yang telah dipotong dengan TER pada masa pajak selain masa pajak terakhir lebih besar dari pada PPh Pasal 21 terutang selama 1 tahun pajak/bagian tahun pajak.

Berdasarkan ilustrasi perhitungan TER PPh Pasal 21 pada buku Cermat Pemotongan PPh Pasal 21/26, terdapat beberapa kriteria Wajib Pajak yang memiliki potensi kelebihan pemotongan PPh Pasal 21, di antaranya:

- Wajib Pajak pegawai yang berhenti bekerja sebelum masa pajak Desember;

- Wajib Pajak pegawai yang mulai bekerja sebelum masa pajak Desember; dan

- Wajib Pajak pegawai yang menerima bonus/tunjangan.

Wajib Pajak yang mendapati kelebihan pemotongan PPh Pasal 21 oleh pemberi kerja memiliki 2 pilihan, yaitu mengajukan permohonan restitusi atas kelebihan pembayaran PPh atau mengajukan kompensasi atas kelebihan pembayaran PPh pada masa pajak selanjutnya.

Pertama, jika Wajib Pajak memilih untuk mengajukan restitusi atas lebih bayar, beleid PMK-168/2023 telah mengatur mengenai restitusi kelebihan pemotongan PPh. Sesuai dengan pasal 21 ayat (1) PMK-168/2023, jika terdapat kelebihan pembayaran PPh Pasal 21, maka pemotong pajak wajib mengembalikan dana yang dipotong dengan pemberian bukti pemotongan PPh Pasal 21 paling lambat akhir bulan berikutnya setelah masa pajak terakhir. Kedua, Wajib Pajak dapat memilih untuk melakukan kompensasi kelebihan pembayaran PPh pada masa pajak selanjutnya melalui SPT masa, tanpa harus berurutan.

Dengan demikian, sesuai dengan Pasal 21 PMK-168/2023 Wajib Pajak yang mendapati kelebihan pembayaran PPh Pasal 21 dapat memilih untuk mengajukan restitusi atau kompensasi tanpa khawatir akan dilakukan pemeriksaan oleh Ditjen Pajak. Hal ini karena pengembalian restitusi dapat dilakukan oleh pemberi kerja.

Pada dasarnya, ketentuan TER dibuat sedemikian rupa dengan tujuan memberikan kemudahan bagi pemberi kerja dalam menghitung PPh Pasal 21 pegawai dan bukan pegawai. Akan tetapi, seperti kata pepatah ‘tak ada gading yang tak retak’, ketentuan ini belum tentu dinilai sempurna sehingga dapat menimbulkan kontra pada tahap pelaksanaanya. Pemerintah dalam hal ini Direktorat Jenderal Pajak (Ditjen Pajak) pun telah berupaya mengakomodasi pelaksanaan TER dalam perhitungan PPh Pasal 21. Salah satu upaya tersebut misalnya dengan menyediakan Kalkulator Pajak melalui situs https://kalkulator.pajak.go.id/. Dengan demikian, Wajib Pajak secara pribadi dapat melakukan perhitungan PPh 21 secara mandiri.